Kurswechsel

Ein bewegtes Jahr liegt hinter uns. 2022 darf in vielerlei Hinsicht als historisch bezeichnet werden. Die viel beschworene Zeitenwende hat auch am Kapitalmarkt stattgefunden, wozu insbesondere drastische Kurswechsel der Zentralbanken beigetragen haben. Das lange gefürchtete Inflationsgespenst ist aus der Flasche gekommen und mit einer deutlich restriktiveren Geldpolitik versuchen die Notenbanken weltweit der Inflation Herr zu werden. Selbst gegen Ende 2021, als die Inflation in den USA bereits das höchste Niveau seit mehr als dreißig Jahren erreicht hatte, sprach die Fed noch von einer vorübergehenden Inflation,- bevor sie das Wort „vorübergehend“ in den Ruhestand schickte, wie es Fed-Chef Powell ausdrückte. Auch die EZB unterschätzte Ende 2021 mit ihrer Prognose die Inflation. Vielmehr kommunizierte sie damals noch die Sorge, dass die Inflation über die mittlere Frist eher zu niedrig sein könnte. Die erheblich gestiegenen Energiepreise machten sich zu diesem Zeitpunkt allerdings bereits in den Inflationsraten bemerkbar und auch andere Komponenten des Inflationsindex zogen an. Die Verbraucherpreisinflation (HVPI) überstieg im Dezember 2021 im Euroraum erstmalig die 5%-Marke. Der ersten Zinsanhebung der Fed im März folgte die EZB im Juli. Die Inflation hielt die Märkte in Atem. Der S&P500 verzeichnete im vergangenen Jahr regelmäßig starke Kursschwankungen an Tagen, an denen Inflationsdaten veröffentlicht wurden.

Das lange gefürchtete Inflationsgespenst ist aus der Flasche gekommen.

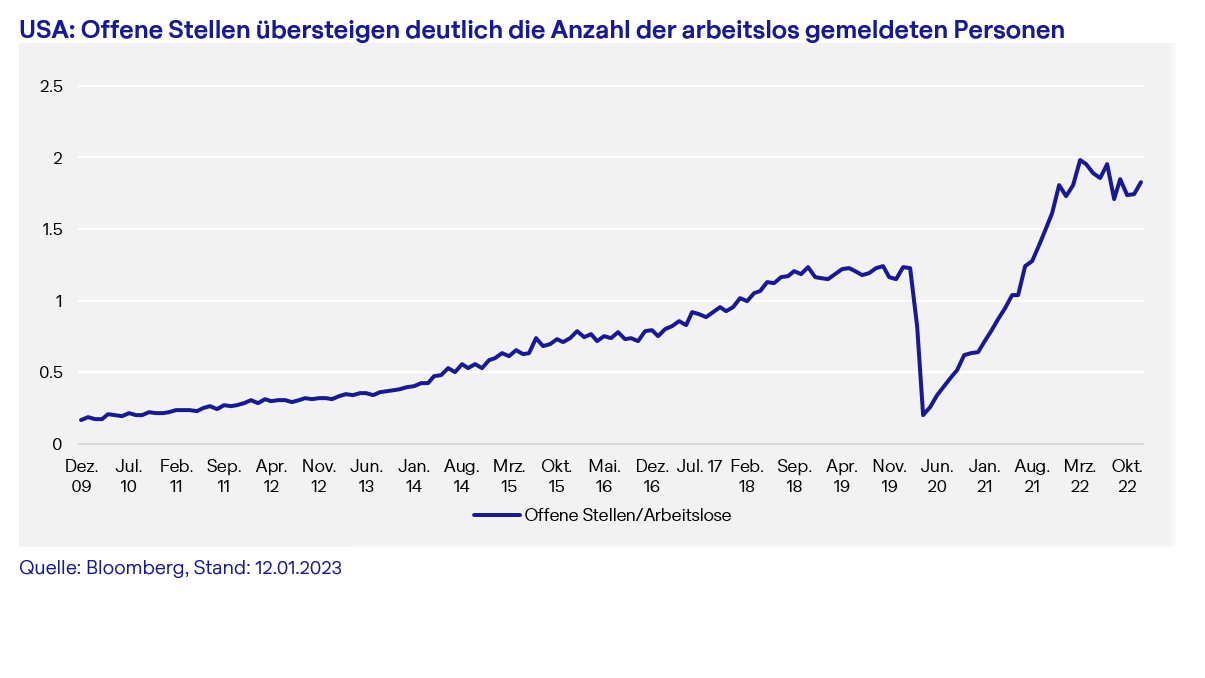

Aus heutiger Sicht mag es wie ein Märchen aus fernen Zeiten erscheinen: Zum Jahreswechsel 2021/2022 befand sich die Rendite von zehnjährigen Bundesanleihen noch im negativen Terrain und beendete erst im Januar 2022 ihren seit Mitte 2019 andauernden Tauchgang unter der Nulllinie. Die Rentenmärkte hatten den Kurswechsel der Zentralbanken somit bereits antizipiert. Schon zum Jahreswechsel waren die Renditen zehnjähriger Bundesanleihen gestiegen und hatten damit den bis zum Jahresende 2022 anhaltenden Aufwärtstrend eingeleitet. Die amerikanische Zinskurve (Rendite 10j. US-Staatsanleihen – Rendite 2j. US-Staatsanleihen) invertierte gut drei Monate nach Jahresbeginn zunächst nur für wenige Tage, befindet sich aber seit Beginn der zweiten Jahreshälfte 2022 dauerhaft in der Inversion. In der Spitze lag der Zinsabstand bei mehr als 0,8 Prozentpunkten – ein Niveau, das zuletzt in den 1980er Jahren beobachtet werden konnte. Die Zinsstrukturkurveninversion hat in den USA die Diskussion angeheizt, ob und wann die US-Wirtschaft in eine Rezession fällt. Denn ein Blick in die Historie zeigt, dass den US-Rezessionen der vergangenen Jahrzehnte – selbst dem durch COVID-19 induzierten Abschwung – eine Inversion dieser Zinskurve vorausging.

Der unsichtbare Abschwung

Tatsächlich deuten vorlaufende Indikatoren in den USA, wie der Einkaufsmanagerindex für das verarbeitende Gewerbe (ISM Manufacturing) mit einem Indexstand von zuletzt 47,4, auf eine nahende Rezession hin. Eine positive Überraschung stellte im Januar dagegen der Einkaufsmanagerindex für den Dienstleistungssektor (ISM Services) dar, der von einem Indexstand von 49,2 auf 55,2 Punkte anstieg und damit deutlich oberhalb der Konsenserwartungen von 50,5 lag. Echtzeitschätzungen der wirtschaftlichen Aktivität der Fed in Atlanta für das erste Quartal, die auf aktuellen Wirtschaftsdaten basieren, gehen daneben von einem Wirtschaftswachstum in den USA von 0.7% annualisiert gegenüber dem Vorquartal aus (GDPNow Fed Atlanta, Stand: 01.02.2023).

Trotzdem ist anzunehmen, dass es im Laufes des Jahres zu einem zumindest kurzfristigen Rückgang der Wirtschaftsleistung kommen kann, denn die zunehmend restriktiver werdende US-Geldpolitik beginnt in der Realwirtschaft sichtbar zu werden.

In Europa stehen die Zeichen ebenfalls auf Kontraktion. Hier sind es vor allem die hohen Energiepreise, die sowohl die Unternehmen als auch die Verbraucher belasten. Ein Rückgang des Bruttoinlandsprodukts im Euroraum bereits im ersten Quartal 2023 ist möglich. In den vorangegangenen Quartalen haben die Aufholeffekte nach der Coronapandemie und die fiskalischen Stimuli die negativen Effekte des Energiepreisschocks und des Ukrainekriegs überdeckt. Insbesondere der Konsum diente als wichtige Wachstumsstütze. Die vorläufigen Zahlen zum deutschen Bruttoinlandsprodukt 2022 deuten allerdings darauf hin, dass die größte Volkswirtschaft der Eurozone ebenso wie die italienische schon im Schlussquartal leicht zurückgegangen sein könnte. Positiv könnte die erwartete wirtschaftliche Erholung Chinas sich vor allem auf die Eurozone in diesem Jahr auswirken. Der Abschwung könnte also geringer ausfallen als befürchtet.

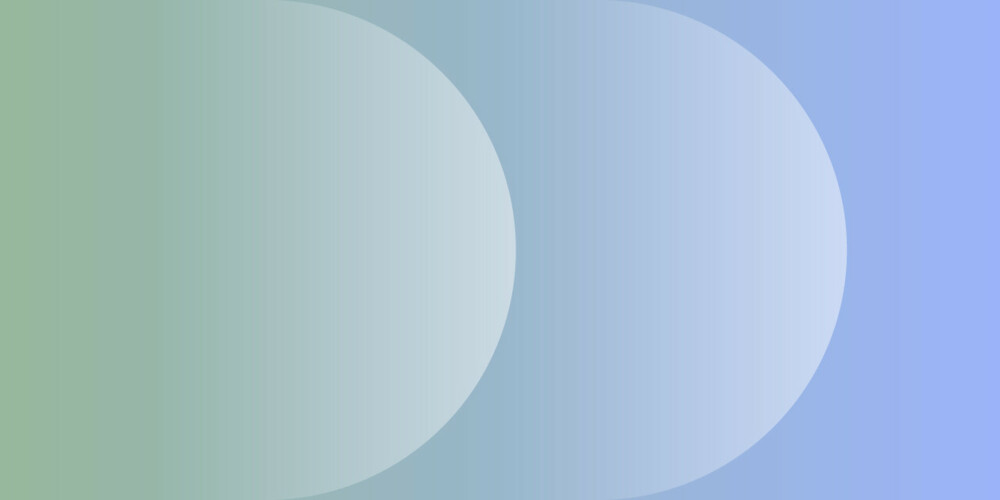

Bislang schienen diese Bremsspuren am Arbeitsmarkt weitgehend vorbeigegangen zu sein. Die Arbeitslosenrate in den USA liegt bei 3,4% und damit im Bereich der Tiefstwerte der letzten zwanzig Jahre. Die Zahl der neugeschaffenen Stellen in den USA überraschte für den Monat Januar mit mehr als 500.000 zusätzlichen Jobs nach oben. Allerdings haben zuletzt zahlreiche Ankündigungen über geplante Entlassungen bei Großunternehmen in den USA die Vermutung aufkeimen lassen, dieser Trend könnte bald zu Ende gehen. Wenn auch auf absolut höherem Niveau, so ist der Rückgang der Arbeitslosenquoten im Euroraum ähnlich deutlich und im Bereich langjähriger Tiefstände. Der robuste Arbeitsmarkt ist einer der Hauptgründe, warum der sich abzeichnende Wirtschaftsabschwung milder und kürzer ausfallen dürfte als vergangene Rezessionen. Gleichzeitig spricht ein stabiler Arbeitsmarkt gegen eine baldige und dauerhafte Rückkehr zu den extrem niedrigen Inflationsraten der Vergangenheit. Für den Monat Dezember sank die Inflationsrate in den USA allerdings im Monatsvergleich um 0,1% und die Jahresrate betrug nur noch 6,5% nach 7,1% im Vormonat. Zur Beruhigung der Kapitalmärkte wurden damit die Erwartungen der Kapitalmarktteilnehmer getroffen und größere Kursveränderungen blieben aus.

Vom Kurswechsel zum Kurshalten

Die Inflation schnellte 2022 in seit Jahrzehnten nicht mehr gekannte Höhen. Auch wenn häufig der Anstieg der Energiepreise infolge des Ukrainekriegs als eine wesentliche Ursache genannt wird, so lassen sich ebenfalls die langanhaltende expansive Geldpolitik der Notenbanken sowie großzügige fiskalische Stimuli als entscheidende Ursachen ausmachen, die den Preisauftrieb der letzten Jahre begünstigt haben. Allerdings deuten jüngste Preisentwicklungen daraufhin, dass wir die Zeit stetig steigender Inflationsraten hinter uns gelassen haben. Dies galt zunächst für die USA, doch mit einer Verzögerung hat sich der Trend steigender jährlicher Veränderungsraten der Verbraucherpreisindizes auch in der Eurozone umgekehrt. Jerome Powell wies auf der letzten Pressekonferenz darauf hin, dass der Prozess der Disinflation begonnen habe, es aber zu früh sei, „den Sieg zu erklären“. Sowohl die Fed als auch die Europäische Zentralbank sind daher nach dem dauerhaften Überschreiten ihrer selbst gesetzten Inflationszielvorgaben zurzeit bemüht, die sich abzeichnende Entspannung des Preisdrucks nicht in eine weniger restriktive Geldpolitik zu übertragen. Zu unklar bleibt weiterhin, auf welchem Niveau sich die Inflationsraten mittelfristig einpendeln werden. Auch wenn der disinflationäre Trend insbesondere aufgrund von Basiseffekten in den kommenden Monaten weiter anhalten sollte, darf bezweifelt werden, dass die Teuerungsraten dauerhaft auf 2% oder sogar tiefer fallen. Strukturelle Entwicklungen, wie für die Erwerbsbevölkerung negativ wirkende demographische Tendenzen, nachhaltig höhere Fiskalausgaben (z. B. für die Umsetzung der Energiewende) oder der Trend einer abnehmenden Globalisierung wirken unabhängig von den eher kurzfristigen, zyklischen Entwicklungen über den Konjunkturzyklus hinweg inflationstreibend. Die genannten Argumente sprechen eher dafür, dass die Vor-Corona-Inflationsraten von unter 2% über einen längeren Zeitraum der Vergangenheit angehören könnten.

Unabhängig von den mittel- bis langfristigen Faktoren dürften die Zentralbanken in den USA und der Eurozone auch aufgrund der historischen Erfahrung nicht an einer vorzeitigen Lockerung der Geldpolitik interessiert sein. Das Beispiel der 1970er Jahre in den USA, als nach einer Phase der Disinflation der Preisdruck wieder zu steigen begann und die Fed unter Paul Volcker sich daraufhin gezwungen sah, die Leitzinsen auf ein Niveau von über 20% zu heben, dient den Währungshütern als mahnendes Beispiel. Da sowohl die Fed als auch die EZB inzwischen eine restriktive, d. h. die Wirtschaft bremsende Geldpolitik betreiben, ist für 2023 mit weniger umfangreichen Zinserhöhungen zu rechnen als im vergangenen Jahr. Nach dem Erreichen eines Zielzinses dürften sowohl die EZB als auch die Fed den Leitzins wahrscheinlich nicht erhöhen und den Kurs bis zum Jahresende halten. Wir gehen davon aus, dass die US-amerikanische Zentralbank den Leitzinsgipfel dabei früher erreichen könnte als ihr europäisches Pendant.

Für Staatsanleihen bester Bonität bedeutet die Aussicht auf weiter restriktiv agierende Zentralbanken vor allem eins: die Volatilität dürfte hoch bleiben. In den letzten Monaten haben Anleiheinvestoren immer wieder vergeblich versucht, ein vorzeitiges Ende des Zinserhöhungszyklus (den sog. Pivot) zu antizipieren. Das hat dazu geführt, dass wir neben den im Trend gestiegenen Renditeniveaus auch heftige Kursauschläge von Staatsanleihen beobachten konnten – und das über alle Laufzeiten hinweg. Auch in diesem Jahr könnte es zu Anpassungen in der Erwartung über den Zinspfad der Notenbanken kommen. Denn während Investoren an den Terminbörsen bereits Zinssenkungen im zweiten Halbjahr einpreisen, signalisieren die US-Notenbankgouverneure bislang nach Erreichen eines Zielzinsniveaus von über 5% im Sommer ein Kurshalten bis zum Jahresende. Eine vergleichbare Kommunikation und eine daraus resultierende implizite Forward Guidance ist auch in der Eurozone zu erkennen.

Mit Blick auf die Bondmärkte ist nach einem historisch schwachen Jahr allerdings davon auszugehen, dass sich Wachstums- und Inflationsabschwächung positiv auf die Kursentwicklung von Staatsanleihen bester Bonität sowohl in den USA als auch in der Eurozone auswirken dürften. Die Renditeanstiege aus dem letzten Jahr dürften der Vergangenheit angehören. Im Laufe des Jahres dürfte es daneben dazu kommen, dass die ausgeprägte Zinskurveninversion vor allem aufgrund nachgebender Renditen von Staatsanleihen kurzer Laufzeit zurückgehen sollte. Denn im späteren Verlauf des Jahres dürften Anleiheinvestoren verstärkt Zinssenkungen einpreisen, was sich überproportional in fallenden Staatsanleiherenditen von Kurzläufern niederschlagen sollte.

Insbesondere für Unternehmensanleihen dürfte sich das Jahr 2023 positiver entwickeln als das letzte. Allerdings sollten aufgrund des Konjunkturabschwungs und des erwartbaren Anstiegs von Kreditausfallraten Unternehmensanleihen guter Qualität (Investment Grade) gegenüber Hochzinsanleihen (High Yield) sowohl in der Eurozone als auch in den USA im Vorteil sein. Schwellenländeranleihen könnten durch die Konjunkturerholung Chinas und die Abschwächung des US-Dollars ebenfalls profitieren. Die konjunkturellen Risiken für die Weltwirtschaft dürfen allerdings nicht unterschätzt werden.

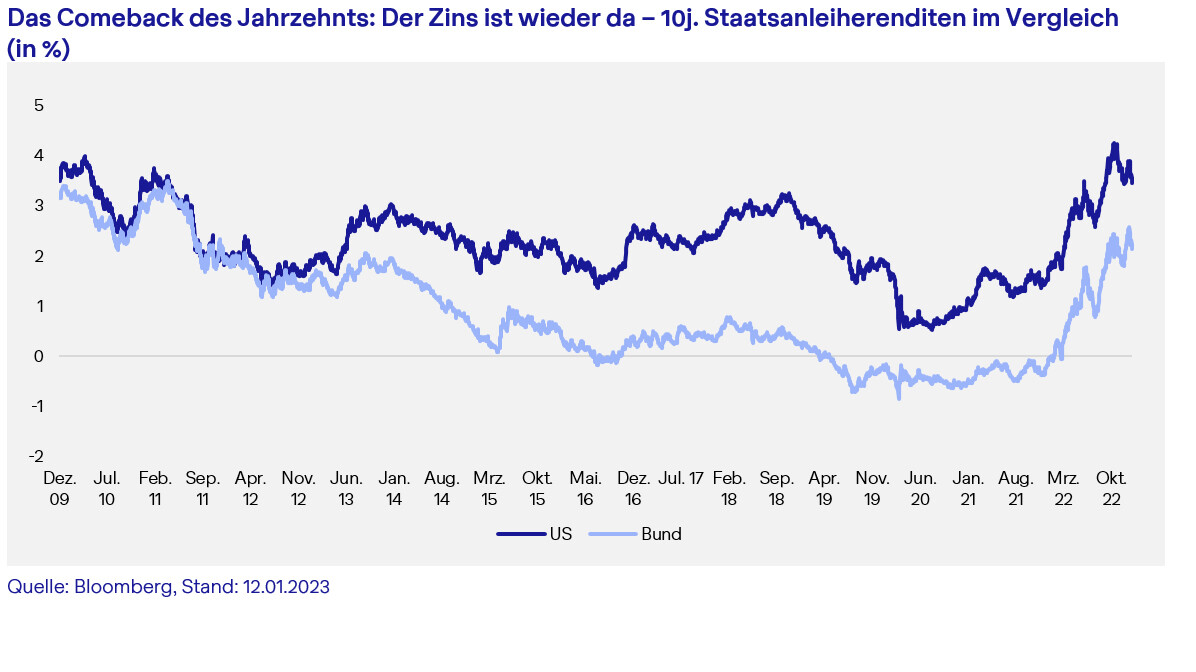

Insgesamt lässt sich also festhalten, dass absolut höhere Renditeniveaus wieder attraktive Anlagemöglichkeiten am Rentenmarkt geschaffen haben, die auch bei qualitativ hochwertigen festverzinslichen Wertpapieren – selbst im Euroraum – wieder einen auskömmlichen Ertrag ermöglichen. Angesichts des herausfordernden konjunkturellen Umfelds und der zahlreichen Kurswechsel bleibt aktives Rentenmanagement unabdingbar. Zumal eine große Unbekannte für Zinsen wie für Währungen die zuletzt zu beobachtende gegenläufige Entwicklung der amerikanischen und japanischen Zinsen darstellt. Eine geringere Zinsdifferenz verringert den Anreiz für japanische Investoren, US-Staatsanleihen zu halten und etwaige Reduktionen der Bestände könnten diese Entwicklung noch verstärken und den US-Dollar weiter schwächen.

Veränderter Kurs an den Aktienmärkten

Die große Rotation des Jahres 2022 an den globalen Aktienmärkten war der Favoritenwechsel von Wachstums- in Substanzwerte, nachdem letztgenannte über viele Jahre das Nachsehen hatten. Höhere Zinsen begünstigen insbesondere den lange vernachlässigten Bankensektor. In unserer Szenarioanalyse schließen wir zwar eine Rezession nicht aus, gehen aber auch davon aus, dass der Rückenwind für die Finanzdienstleister durch höhere Zinsen stärker sein wird als der Gegenwind durch mögliche Kreditausfälle. Positiv für den Sektor wirkt daneben, dass Banken nach der Coronakrise nun wieder Dividenden zahlen und eigene Aktien zurückkaufen können.

Der Rohstoffsektor wird von einer Öffnung Chinas begünstigt, nachdem die dortigen Restriktionen und die damit einhergehende Wachstumsabschwächung zuvor zu einem Preisverfall für sogenannte «Industriemetalle» geführt hatten. Rohstoffe wie Kupfer profitieren nicht nur von der wirtschaftlichen Veränderung, sondern erhalten durch den Ausbau «Erneuerbarer Energien» einen weiteren Schub.

Zudem sollte der Energiesektor nicht zu früh abgeschrieben werden. Die Unternehmen profitieren weiter von den hohen Preisen für Energie. Hinzu kommt, dass die Branche insgesamt in den letzten zehn Jahren wenig in die Produktionskapazitäten investiert hat, sodass es bei einem wirtschaftlichen Aufschwung schnell wieder zu einem Nachfrageüberhang kommen könnte, von dem die Branche zusätzlich profitieren könnte. Auch der Energiesektor stellt sich durch den Umbau hin zu erneuerbaren Energien neu auf.

Langfristige Perspektiven bleiben bei der Aktienselektion unverzichtbar und da führt kein Weg am Gesundheitssektor vorbei. Demografie und Alterung der Gesellschaft seien als entscheidende Faktoren genannt. Zudem hat uns die Coronakrise vor Augen geführt, welches Innovationspotenzial in dem Sektor steckt. Kleinere spezialisierte Unternehmen treiben zahlreiche Entwicklungen voran und sind mit den daraus folgenden Gewinnaussichten interessante Anlageziele. Diversifikation ist gerade bei der Investition in kleinere Unternehmen wichtig.

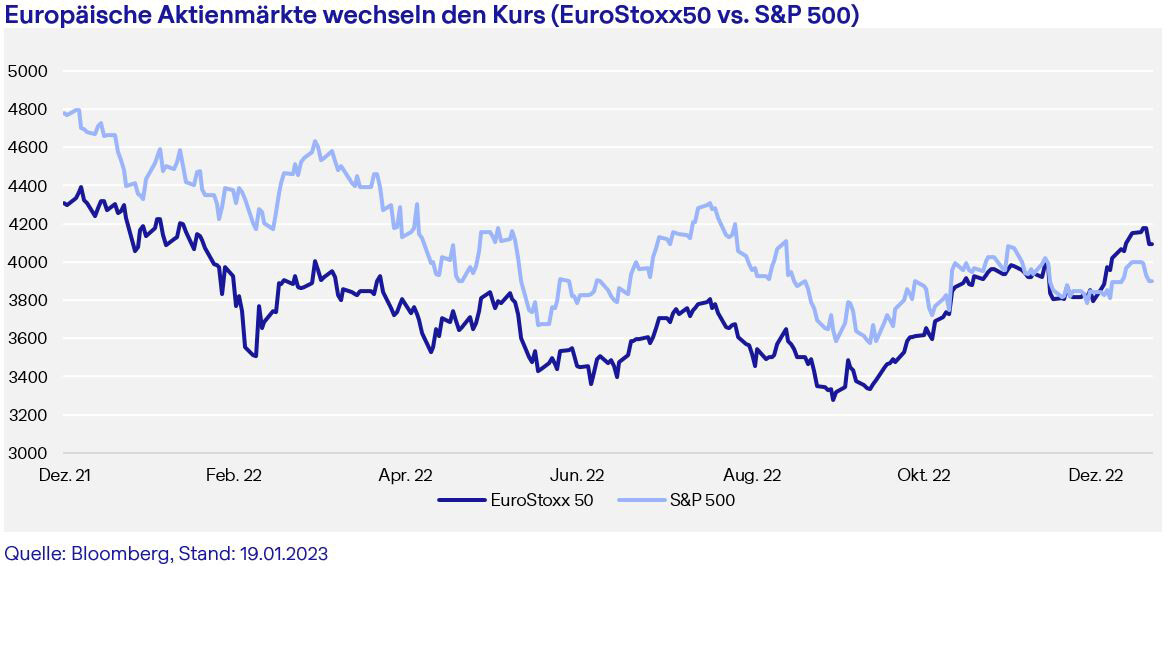

Bei einer Differenzierung zwischen den jeweiligen Regionen zeigt sich, dass europäische Aktien auf Indexbasis gegenüber ihren amerikanischen Pendants weiterhin einen Bewertungsvorteil aufweisen. Die europäischen Aktienindizes enthalten mehr Substanzwerte, was ihnen momentan aufgrund der gestiegenen Renditeniveaus einen relativen Vorteil verschafft. Die Erholung der chinesischen Wirtschaft könnte in diesem Jahr nicht nur für den heimischen Markt ein wichtiges Thema sein, sondern auch für europäische Aktien, die stärker als ihre US-amerikanischen Pendants vom Export abhängig sind.

Die Renaissance von Multi Asset

Die Anleiheinvestoren werden wahrscheinlich weiterhin mit den Erfahrungen der letzten Jahre zu kämpfen haben. Erst gab es nur niedrige oder gar negative laufende Renditen zu vereinnahmen und dann wurden die Anleihemärkte so durchgeschüttelt, dass 2022 der schlechteste Gesamtertrag seit über 200 Jahren auf Indexbasis verbucht wurde. Aktionäre sind im Gegensatz zu Anleiheinhabern Schwankungen gewohnt, aber auch hier bot das vergangene Jahr wenig Grund zur Freude. Diversifikation zwischen den Anlageklassen war mithin nicht möglich.

Auf 2023 blickend ist die gute Nachricht: Es gibt wieder auskömmliche Renditen an den Anleihemärkten, auch wenn ein positiver Ertrag nach Inflation derzeit noch schwierig zu erzielen ist. Daneben dürften Anleihen im Umfeld fallender Inflations- und Wachstumsraten ihren positiven Diversifikationseigenschaften der Vergangenheit wieder gerecht werden. Selbst kurzlaufende Obligationen höchster Bonität repräsentieren aufgrund ihrer gestiegenen Renditen in gemischten Portfolien eine attraktive Beimischungsmöglichkeit. Aktienmärkte dürften nach einem schwankungsreichen 2022 und einem fulminanten Start ins neue Jahr in dem aktuellen Umfeld ihre Richtung suchen. Während wir für festverzinsliche Anlagen wieder gute Perspektiven sehen, eröffnen die genannten Entwicklungen auch für aktiv gemanagte Multi-Asset-Portfolios insgesamt wieder Chancen auf einträgliche Renditen. Risikomanagement bleibt allerdings auch 2023 das Gebot der Stunde. Angesichts der hohen Inflationsraten ist es unwahrscheinlich, dass die Zentralbanken bei einer konjunkturellen Abschwächung so schnell wie in der Vergangenheit zu Hilfe eilen, sodass auch in diesem Jahr Preiskorrekturen nicht auszuschließen sind, wenn z. B. die antizipierte Rezession stärker ausfällt als erwartet oder sich neue geopolitische Risiken einstellen. Bei Aktien bleiben langfristige Wachstumstrends relevant und Änderungen in der Zinslandschaft dürften immer wieder auch zu Kurswechseln bei den präferierten Anlagestilen führen.

Wie die ersten Wochen des Jahres 2023 allerdings bereits gezeigt haben, dürfte vor allem die erste Jahreshälfte von besseren Aussichten geprägt sein. Die Energiekrise entspannt sich, die Inflation geht zurück und der Konjunktureinbruch dürfte weniger stark ausfallen als noch vor wenigen Monaten befürchtet. Die Aufhellung hat bereits ihre Spuren auf dem Kapitalmarkt hinterlassen, geopolitische und andere Risiken bleiben aber bestehen. Auch wenn die Zeiten herausfordernd bleiben: 2023 wird für aktive Investoren besser als das Vorjahr.

Auf ein spannendes Jahr 2023!